Совершать покупки через интернет-магазин — очень удобно и выгодно. Покупатель существенно экономит время на поиск необходимого товара, сравнение цен, изучение отзывов и рекомендаций. Кажется, продажей через Интернет не занимается сегодня только ленивый, даже сектор b2b также активно развивается в этом направлении.

Несомненно, интернет-торговля имеет свои особенности и в бухгалтерском учете хозяйственных операций, и в налогообложении. Их мы и обсудим в этой статье.

Для покупателя интернет-магазин — это всего лишь виртуальная площадка, на которой представлены фотографии и описания товаров, параметры и технические характеристики, помогающие сделать выбор. Для потребителя важно лишь, чтобы эта система отлажено и технически правильно работала. Для организации или ИП, ведущих бизнес в Сети, необходимо еще и грамотно организовать учет, чтобы не нарушать законодательство, и выбрать оптимальную систему налогообложения.

Особенности бухгалтерского учета и налогообложения интернет-магазина будут зависеть от специфики деятельности торговой площадки.

Продавец может реализовывать свои собственные товары или закупать их у оптовика и продавать по розничным ценам. Существуют площадки, которые проводят интернет-аукционы. Различают также интернет-магазины, занимающиеся международной торговлей и осуществляющие поставку только в пределах своей страны.

ОСНО

На общей системе налогообложения обычно работают оптовые интернет-магазины. Данная система предусматривает уплату нескольких видов налогов (НДС, налог на имущество, налог на прибыль, а также страховые взносы). Грамотный учет всего объема хозяйственных операций, своевременная сдача отчетности потребуют определенных знаний и времени, без привлечения бухгалтера обойтись будет проблематично.

УСН 6%

Упрощенная система налогообложения по ставке 6% предусматривает уплату единого налога с общей суммы доходов. Эта система, конечно, значительно упрощает налоговый учет и в целом направлена на уменьшение налогового бремени для предприятий малого и среднего бизнеса. Но прежде чем выбирать УСН, необходимо просчитать, что в вашем случае будет более выгодно: платить налог по ставке 6% с «Дохода» или по ставке 15% с «Дохода минус расходы». Очевидно, что первый вариант подходит компаниям и интернет-магазинам, имеющим незначительные расходные бюджеты, и/или с торговой наценкой на товар более 40%. Налогообложению подлежит только доход, подтвержденный документами (кассовые чеки, выписки банка и т.п.)

УСН 15%

Для расчета налога на УСН 15% необходимо учитывать и доходы, и расходы. Разумеется, к каждой учтенной сумме должно иметься документарное подтверждение. Следует внимательно ознакомиться со списками расходов на УСН, которые могут быть приняты для налогового учета, во избежание проблем с налоговыми органами. Сама формула расчета налога довольно проста:

Налог = (Доходы — расходы) * 0,15.

Данная система налогообложения подойдет интернет-магазинам с торговой наценкой на товары менее 40%, имеющим значительные затраты.

Если вам затруднительно сразу определить, какой вид налогообложения лучше выбрать для вашего интернет-магазина, советуем обратиться за профессиональной консультацией. В рамках консультации вы также можете подробно узнать о нюансах бухгалтерского учета на упрощенной системе налогообложения, особенностях признания расходов в целях налогового учета, о сумме минимального налога, о страховых взносах ИП «за себя». Лучше один раз заплатить хорошему бухгалтеру, чем ежеквартально переплачивать налоги в бюджет.

Какая форма налогообложения для интернет-магазина лучше

Для такого вида деятельности, «как торговля через интернет-магазин», может быть выбрана одна из следующих систем налогообложения:

Какое налогообложение выбрать для ИП в интернет-магазин

Задаваясь вопросом, какое налогообложение выбрать для интернет-магазина, стоит для начала определиться с формой собственности. Многие начинающие интернет-предприниматели открывают ИП для торговли в Сети. Каковы особенности данной формы собственности в целом и в частности для интернет-магазина?

Преимущества ИП:

Виды и сроки сдачи отчетности зависят оттого, какая выбрана система налогообложения для интернет-магазина на ИП, заключены ли трудовые договора с наемными работниками или индивидуальный предприниматель — единственный работник.

Недостатки ИП:

Если интернет-магазин оформлен все же в качестве ИП, то далее встает вполне закономерный вопрос: какую систему налогообложения выбрать для Интернет-магазина? Многолетний опыт интернет-предпринимателей говорит о том, что наиболее удобна упрощенная система налогообложения «Доходы».

В этом случае суммируется вся поступившая наличная и безналичная выручка (в том числе платежи по эквайрингу и через иные электронные платежные системы), с общей суммы платится налог 6%. Налоговые отчисления можно сократить на сумму уплаченных страховых взносов за работников и «за себя», но не более чем на 50%.

Когда доля расходов составляет определённое процентное соотношение с доходами, становится выгоднее платить УСН по ставке 15% («Доход минус расходы»). При каком же уровне расходов выгоднее применять УСН 15%?

Опять же, основываясь на опыте знающих людей, когда издержки составляют 65% и более от суммы доходов, выгоднее платить налог по ставке 15%. Если рентабельность продаж выше 35%, то целесообразнее для продаж через интернет-магазин выбрать налогообложение по системе УСН 6%.

Возможность применения упрощенной системы налогообложения для интернет-магазина ограничена количеством официально устроенных сотрудников (не более 100 человек) и размером выручки.

При переходе интернет-магазина на УСН с другой системы налогообложения, прибыль за 9 предыдущих месяцев не должна превышать 112 млн. руб. Это значение для упрощенной системы налогообложения действует в 2017 году и рассчитано с учетом коэффициента-дефлятора.

Какое налогообложение интернет-магазина выбрать для ООО

Разберем аналогичным образом плюсы и минусы оформления интернет-магазина в качестве Общества с ограниченной ответственностью, а также выбор системы налогообложения для ООО.

Преимущества такой организации:

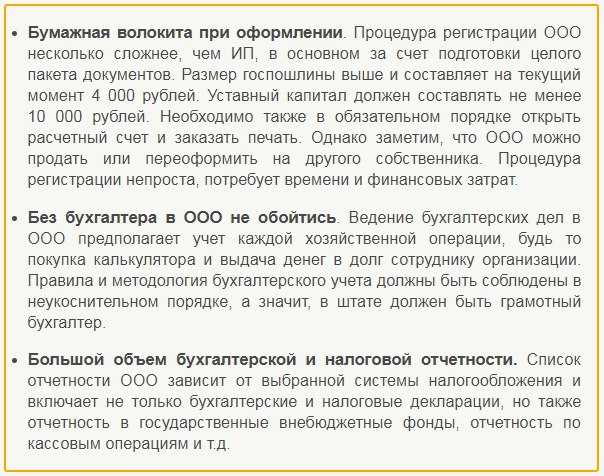

Недостатки ООО:

После того, как вы определились с формой собственности, окончательно приняв решение о регистрации ООО, необходимо разобраться, какое налогообложение лучше для интернет-магазина.

Выбор общей или упрощенной системы налогообложения зависит лишь от торгового оборота, штата сотрудников, а категория товаров для реализации значения не имеет, будь то налогообложение для интернет-магазина автозапчастей или для интернет-магазина одежды. Налогообложение на ОСНО невыгодно тем компаниям, которые ведут интернет-торговлю в незначительных объемах.

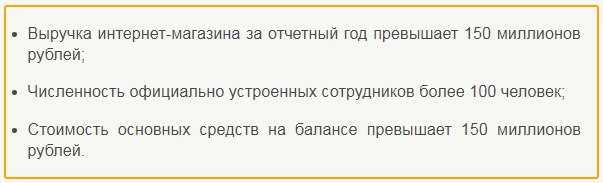

Законодательством определены показатели деятельности фирмы, при которых ООО не вправе применять УСН и должны выбрать для целей учета общую систему налогообложения:

Изначально налогообложение торговли через Интернет-магазин может вестись на упрощенной системе, затем по мере увеличения штата и объемов продаж, предприниматель должен будет перейти на общий режим.

Дополнительное налогообложение интернет-магазина помимо основного

Помимо налоговых отчислений по торговой деятельности интернет-предприниматель может иметь обязательства по уплате и других налогов.

Независимо от выбранной системы налогообложения и формы собственности, предприниматель обязан уплачивать страховые взносы за наемных работников, а также удерживать и перечислять в бюджет НДФЛ с дохода сотрудников.

Также напомним про обязанность уплаты земельного и транспортного налога, если организация приобретает в собственность участок земли или транспортное средство.

При ввозе импортных товаров при оформлении таможенных документов необходимо будет заплатить НДС. Данное правило действует, в том числе, и для организаций на упрощенной системе налогообложения.